【連載 第50回】経営者が知らないとマズイ 業績を上げるためのファイナンスの裏ワザ

公開日:2024.11.26

最終更新日:2024.11.27

※以下はビジネスチャンス2024年12月号から抜粋した記事で、内容は掲載時の情報です。

「借入金より自己資金なのか」を検証しよう

アカウンタックス代表取締役社長 山口真導氏

公認会計士・税理士。経理代行のアカウンタックス代表。ビズ部・部長。債権の入金確認や振込業務を含む、経理の全機能を提供し、キャッシュ・フロー改善に貢献している。毎月開催する節税セミナーには多くの経営者が参加して好評を博している。

新規事業を始める際、多額の資金が必要となることもあるでしょう。そこで、新規事業の資金を銀行借入で調達するのか、自己資金で賄うのか、比較してみたいと思います。

自己資金の直接コスト

自己資金の調達コストは「法人税等」です。返済も利息の支払いも不要な自己資金に魅力を感じる経営者が多いですが、自己資金を捻出するためには法人税等を30%程度負担する必要があります。この法人税等は、自己資金を調達する際に先に引かれてしまいます。資金繰りを考えると、大きなデメリットです。また、返済不要の安心感からか、浪費に繋がる可能性が高いというデメリットがあります。

借入金の直接コスト

借入のコストは利息と保証料です。正常な財務状況であれば、利息と保証料を合わせて3〜5%が普通です。このうち保証料は前払いになりますが、利息は後払いになります。また、いずれも損金になります。

もちろん、借りたお金は返済が必要です。返済出来ない場合、最悪倒産の原因になります。さらに、個人保証を付けている場合には、倒産後にその債務の弁済を社長自ら行わなければなりません。社長にとってはリスクの高い資金調達方法です。一方で、高リスクであるが故に、慎重な投資が行われやすいというメリットがあります。

財務的に圧倒的に有利な借入

話を単純化するために、以降は「収支と損益が一致している」かつ「1年単位でなく事業投資してから回収されるまでの一定期間で通算した」ケースとします。

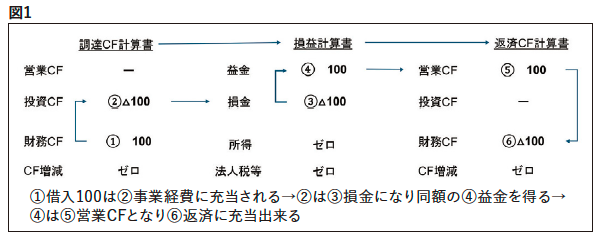

損金の支払いに自己資金を充てた場合でも、借入金を充てた場合でも、投下した資金はいずれ損金になります。また、損金額とトントンの益金が得られるまでは課税所得はマイナスなので、法人税等の支払いは発生しません。つまり、損金額とトントンの益金が得られるまでは投下資金以上の支出が発生しないので、全額返済が可能なのです。つまり、自己資金は先に法人税等を払わないと調達出来ませんが、借入金は先にも後にも法人税等とは無縁です(※図1参照)。

現実には1年に1回決算をして税金計算をしなければならないので、1年ごとの区切りで見て黒字の場合には、法人税等の負担が発生します。しかしその分、別の期間では欠損金が発生するということです。

法人税等と利息等のどちらが大きいかという問題はありますが、低金利の現在は借入優位の状況です。しかし、現実には自己資金が大好きな社長の方が圧倒的に多いのです。

安定か?成長か?

「将来のために自己資金を残す」というのは、「安定したい」という言葉を前向きに変換した言葉です。いずれ、自己資金を使う未来は来るかも知れませんが、来ないことの方が多いです。投資機会を見つけるのが社長の仕事だからです。

社長が自分で稼いだお金ですからどう扱おうが自由ですが、「節税したい」と言いながら何も行動を起こさず、最後は「将来のために…」と前向きっぽく決算を締める社長が多いことが気になり、財務面からみた自己資金(内部留保)の意味という裏テーマで書かせて頂きました。非上場のオーナー社長の財務には教科書がありません。皆さまご自身で考えるきっかけとなれば幸いです。

お問い合せ TEL.03-3237-1311

ビズ部:http://kigyou-no1.com

毎月開催! 節税セミナー

https://accountax.co.jp/solution/tax-avoidance-seminar/

次なる成長を目指す

すべての経営者を応援する

フランチャイズ業界の専門情報誌

フランチャイズ業界唯一の専門情報誌として、毎号さまざまな切り口をもとに新興本部から大手本部までをフォーカス。またFCを自社の新たな経営戦略として位置付け、中長期的な経営を目指す経営層に向け、メガフランチャイジーの情報も提供しています。

次号発売のお知らせ

2025年4月22日発売

記事アクセスランキング

次なる成長を担うすべての起業家を応援する

起業&新規事業の専門情報誌

“起業のヒント” が毎号充実! “ビジネスチャンス” の宝庫です。

すぐにでも役立つ独業・開業・転業・副業サポートの雑誌です。

資金をかけずに始められる新しいビジネスの紹介、FC、経営・会社運営のノウハウなど、多くの経営者からの“起業のヒント”が毎号充実。

人気のタグから探す

人気のタグから探す